¿Qué ha de tener en cuenta un traductor e intérprete para llevar su facturación con un programa de facturación?

Para empezar, y antes de ponerse a hacer facturas, un traductor e intérprete profesional que trabaje de freelance ha de estar en regla con la Seguridad Social y Hacienda. Esto quiere decir, en efecto:

- Estar dado de alta como autónomo en la Seguridad Social.

- Rellenar el modelo 037 de alta de autónomo de la Agencia Tributaria e inscribirse en el epígrafe 774 del Impuestro sobre Actividades Profesionales (en el mismo formulario).

El IVA y el IRPF del traductor e intérprete y cómo gestionarlo con un programa de facturación

La facturación de un traductor e intérprete exige tener claro los siguientes elementos fiscales:

- El tipo de IVA que debe aplicar a sus servicios.

- Si debe aplicar retenciones a cuenta del IRPF.

Otros aspectos tienen que ver con los contenidos de la plantilla de factura que va a usar. Pero esto lo dejamos para el siguiente apartado.

El IVA a aplicar en sus servicios es del 21%. Y esto implica, desde un punto de vista fiscal, tener que declararlo trimestralmente presentando el modelo 303 de IVA.

Por lo que hace al IRPF, el tipo que debe aplicarse es del 15%. Ahora bien, los nuevos autónomos pueden aplicar el 7% de retención durante los tres primeros años de actividad.

El IRPF solo se aplica cuando el cliente es una empresa u otro profesional. Y del mismo modo que el IVA, el traductor e intérprete debe declararlo a Hacienda de forma trimestral rellenando el modelo 130.

Hay que tener en cuenta, no obstante, que si se aplican retenciones a más del 70% de las facturas que uno emite anualmente, la Agencia Tributaria exime de la obligatoriedad de presentar el modelo 130.

Cuándo no aplicar el IVA en las facturas

Aunque los servicios de traducción e interpretación están gravados al 21% de IVA, se dan algunos casos en los que estos servicios están exentos del gravamen. Se trata de los siguientes:

- Cuando el servicio se presta a una empresa o profesional cuya actividad y residencia tiene lugar fuera de España.

- Cuando el servicio se presta para a empresa o profesional que reside en las Islas Canarias.

- Cuando se trata de traducción de obras literarias, científicas o artísticas sujetas a derechos de autor.

En el último caso, hay que señalar, en la factura, el por qué, apelando a la ley de IVA y su artículo correspondiente (el 20. Uno. 26.º). Por ejemplo: "Factura exenta de IVA según ley de IVA (artículo 20. Uno. 26.º - Ley 37/1992)".

Los contenidos de la plantilla de factura para traductores e intérpretes

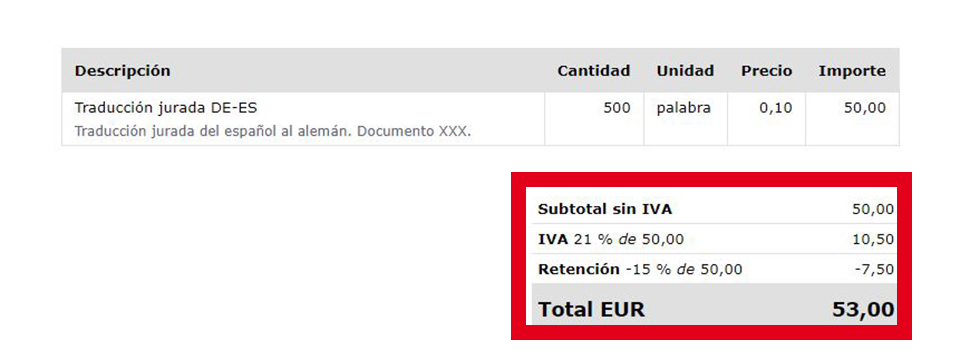

Y ahora vamos a los contenidos del modelo de factura. Está de más decir que el IVA y el IRPF son dos aspectos que deben figurar, tanto el tipo que se va a aplicar, como lo que se conoce como cuota tributaria, esto es, la cantidad que se aplica, en números absoluto, a la base imponible. Por ejemplo:

En esta imagen se va perfectamente los tipos de IVA (21%) e IRPF (15%) que se aplican, así como la cuota tributaria de ambos impuestos: 10,50 euros de IVA y 7,50 euros de IRPF.

Además, este modelo de factura también muestra la descripción del servicio, de obligado cumplimiento. En él se detalla el tipo de servicio (una traducción jurada del alemán al español) y los detalles: número de palabras, el precio por palabra y el tipo de IVA.

Otros aspectos relevantes de la plantilla de factura son:

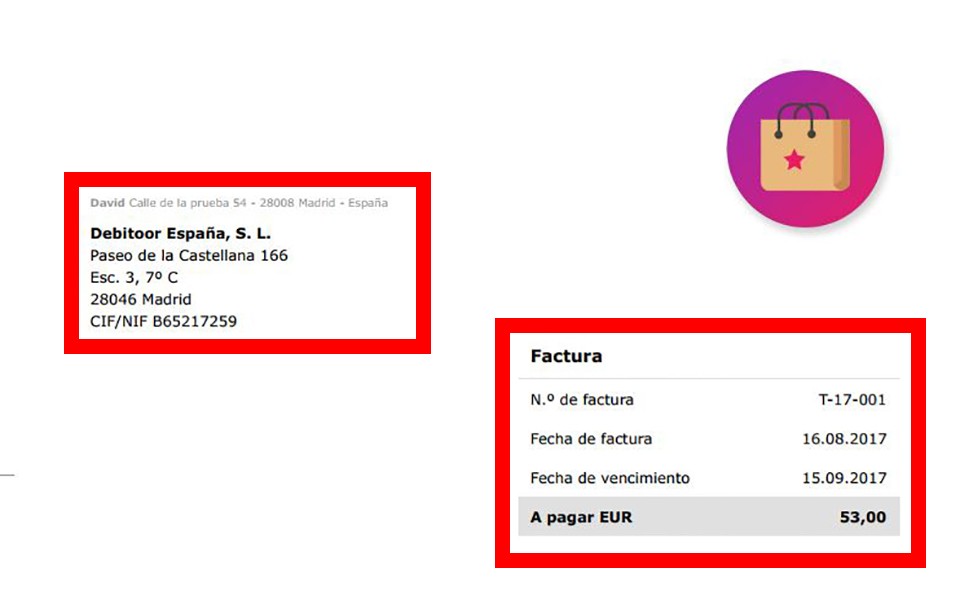

- Los datos completos del cliente: nombre o razón social, NIF o CIF y dirección.

- El número de factura, cuya serie ha de ser correlativa y sin saltos (lee más sobre "Qué debes saber para establecer series numéricas").

En esta imagen lo podrás ver mejor:

En el mismo espacio también se detallan las condiciones de pago y el vencimiento de la factura (a 30 días desde la fecha de emisión).

Y un último aspecto, no menos relevante: la marca corporativa. El modelo de factura que te presentamos lleva el logo del traductor e intérprete y un diseño más bien sobrio, pero que se podría sofisticar con el diseñador de facturas. Aunque esto ya depende del gusto de cada cual y de cómo quiera promover su negocio a través de las facturas.